Dicas para melhorar o ciclo financeiro da sua empresa

Toda empresa passa por períodos em que as saídas superam as entradas de caixa. Isso é normal e está ligado ao Ciclo Financeiro do seu negócio.

Neste artigo vamos esclarecer como funciona a dinâmica do Ciclo Financeiro e te passar algumas dicas! Para reduzir o período negativo dentro dele.

O que é o Ciclo Financeiro

Para compreender melhor o Ciclo Financeiro é importante entender que toda empresa possui um período “padrão”, chamado Ciclo Operacional.

Que engloba o início, o meio e a conclusão da operação, quando todo o serviço já foi executado. O produto foi vendido ou entregue e, principalmente, a empresa foi integralmente paga por isto.

Este último detalhe é crucial: o ciclo operacional só se encerra após o recebimento integral daquilo que foi vendido.

No entanto, na maior parte dos negócios, mesmo aqueles em o cliente paga no balcão, a empresa passa um tempo em que as saídas superam as entradas de caixa.

Ao contrário, há diversas saídas, principalmente aquelas ligadas aos gastos fixos do negócio.

Tais como aluguel, luz, salários, água, além de um valor médio mínimo ligado ao pagamento de fornecedores do negócio. Seu negócio também tem este comportamento, concorda?

O Ciclo Financeiro corresponde ao período compreendido entre o momento em que sua empresa quitou os compromissos financeiros do período. As contas com fornecedores diversos, e o momento em que você recebe o que é devido pelo cliente.

Durante este período, é como se você tivesse investido um caixa na operação do negócio para obter um retorno num período futuro, daí o nome Ciclo Financeiro.

Pois a operação já foi concluída e está aguardando apenas o recebimento do caixa investido, acrescido de um retorno. Principalmente se sua empresa está com pouco ou nenhum caixa sobrando, este período é o que define o custo financeiro. Sob a forma de juros, que sua empresa vai arcar, até que receba de seus clientes.

Você deve estar pensando, “Mas como calculo este ciclo financeiro se, na prática, tenho recebimentos e pagamentos diversos todos os dias?”

Como calcular o Ciclo Financeiro

Na prática, a teoria muda, certo? Neste caso, não poderia ser diferente. São raros os casos em que é possível identificar períodos específicos em que há apenas saídas, assim como períodos em que há apenas entradas.

Normalmente, há diversas entradas e saídas todos os dias. Isto dificulta o cálculo do Ciclo Financeiro, mas, mesmo nos casos mais complexos, fornece informação primária importante a respeito do seu negócio. De novo, você deve estar pensando, “Como assim?”.

Vamos pensar juntos: seu negócio consiste em um produto ou serviço oferecido ao mercado, a um valor X. E depende de uma equipe que executa tarefas rotineiras diversas durante uma semana e mesmo durante um dia.

O ideal seria que a empresa conseguisse otimizar o tempo de sua equipe! Dedicando a maior parte para tarefas que agregam valor ao negócio, certo?

Com isto em mente, podemos facilmente concluir que tarefas ligadas à realização manual de pagamentos e mesmo a verificação dos recebimentos não chegam a agregar valor ao negócio.

Mas precisam ser realizadas, sob risco de permitirem a perda de valor sob a forma de pagamento de juros sobre contas em atraso ou inadimplência. E isso precisa ser evitado.

Nesse sentido, quanto mais concentradas forem estas tarefas financeiras em um período específico, mais tempo sua equipe terá para se dedicar a tarefas que agreguem valor ao negócio.

Em outras palavras, o ideal seria concentrar os pagamentos em dias específicos do mês e programar os recebimentos de seus clientes em períodos também específicos, para facilitar a gestão.

Como isto nem sempre é possível, é preciso ter em mente que o Ciclo Financeiro precisa ser o menor possível e, para isso, é preciso identificá-lo. Há duas formas básicas de se calcular o Ciclo Financeiro:

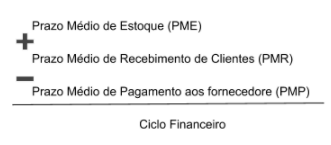

A primeira delas depende de informações da sua contabilidade, principalmente o Balanço Patrimonial e o Demonstrativo de Resultados do Exercício (DRE). Matematicamente, o Ciclo Financeiro é expresso em dias e pode ser descrito da seguinte forma:

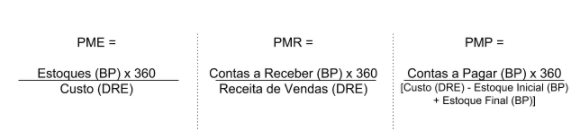

As informações para o cálculo são obtidas do Balanço Patrimonial (BP) e do Demonstrativo de Resultados do Exercício (DRE) de 12 meses (365 dias), da seguinte forma:

Este é o cálculo mais preciso do Ciclo Financeiro, pois se baseia em dados apurados com muito critério.

No entanto, é possível aproximar o Ciclo Financeiro a partir de uma avaliação mais simples. Para isso, basta identificar a média de dias necessários para entregar seu produto/serviço (PME), o prazo médio negociado com clientes (PMR) e o prazo médio disponibilizado por seus fornecedores (PMP). O cálculo pode não ser tão preciso, mas já vai te fornecer uma ideia do Ciclo Financeiro do seu negócio.

Qualquer Ciclo Financeiro (= PME + PMR – PMP) superior a 0 (zero), sugere que a empresa terá um custo financeiro decorrente do período que fica aguardando o recebimento dos clientes. Quanto maior este Ciclo Financeiro, maior o custo financeiro.

Esta é, em última instância, uma das principais causas das dificuldades financeiras enfrentadas pelas empresas. É normal ter algum Ciclo Financeiro, mas um período muito longo pode colocar a sobrevivência do seu negócio em risco.

Diante desta constatação, listamos abaixo algumas iniciativas adotadas em diversas empresas, com variados graus de sucesso. São 10 dicas que podem ajudar a melhorar os resultados do seu negócio:

Dica 1: Planeje o Capital de Giro necessário para sua operação

Pode parecer um conselho óbvio, mas o planejamento do Capital de Giro necessário para que seu negócio funcione sem stress financeiro é uma medida negligenciada por grande parte dos pequenos empresários.

A identificação do Capital de Giro necessário para a operação!

O principal benefício é que o planejamento do Capital de Giro necessário auxilia na identificação e planejamento dos Prazos Médios (Estoque, Recebimento e Pagamento).

Que deverão ser praticados para viabilizar a operação do seu negócio de forma controlada, permitindo identificar quanto é necessário manter em caixa para garantir a cobertura do Ciclo Financeiro.

Dica 2: Planeje suas retiradas para não prejudicar o capital de giro

Em muitos casos, deparamos com situações em que as contas da empresa são misturadas a contas pessoais do empresário ou mesmo situações em que o empresário realiza retiradas frequentes do caixa, sem planejamento prévio ou apuração de resultados.

Este tipo de prática deve ser evitado a todo custo. É como se você quisesse que seu carro completasse um percurso longo sem combustível. Você acaba tendo que empurrar o veículo quando o combustível acabar e se exaure no caminho.

Assim, as retiradas devem ocorrer de forma planejada e de acordo com o resultado líquido (lucro) gerado pelo negócio.

O fato de sobrar um montante em caixa não quer dizer necessariamente que a empresa gerou lucro!

Afinal, ela pode estar relacionada a um prazo maior concedido por um fornecedor, o que implica que este caixa será utilizado no futuro e não pode ser desperdiçado em outros fins.

Qualquer retirada deve estar relacionada a um resultado positivo e deve ocorrer em períodos pré-determinados, sendo limitadas a um valor que não prejudica o capital de giro do negócio. Uma medida simples como essa pode reduzir significativamente seu Ciclo Financeiro.

Dica 3: Classifique suas contas corretamente

Pode parecer bobagem, mas a classificação das suas contas é exatamente o que te permite, em primeiro lugar, diferenciar o que se refere à operação da empresa de outras contas ligadas a questões pessoais.

Ao identificar as contas de forma correta, é possível definir um grupo prioritário. Que precisa ser controlado de forma constante, com foco na redução de seu impacto sobre o resultado líquido da empresa.

Em outras palavras, encontre as contas que reduzem seu lucro, e você terá mais geração de caixa livre, beneficiando seu Ciclo Financeiro.

Dica 4: Controle seus recebimentos e pagamentos diariamente

O controle do fluxo de caixa pode parecer uma tarefa puramente mecânica, mas tem um benefício fundamental para seu planejamento. É necessário registrar todos os compromissos assumidos e os valores a receber, com a data programada para cada um.

Só controle do fluxo de caixa permite identificar os compromissos que precisam ser quitados, evitando atrasos e o pagamento de juros. Também viabilizam o controle dos recebimentos de clientes, permitindo o controle mais efetivo da inadimplência.

Com o controle diário, é possível projetar o saldo de caixa diário futuro, permitindo definir, se necessário, ações emergenciais com alguma antecedência.

Dica 5: Não caia na tentação de baixar preços para aumentar as vendas.

Embora muitos vendedores sejam enfáticos em culpar o preço, preço quase nunca é o problema! A definição do preço precisa respeitar um planejamento com um mínimo de detalhe. Para que fique claro o objetivo de lucro da empresa.

Caso as vendas não estejam ocorrendo conforme o planejado, é preciso analisar o processo de vendas. E também garantir que todas as etapas necessárias, incluindo a busca dos clientes certos, estão sendo executadas.

Somente o cumprimento do processo viabiliza a “Boa Venda”: aquela em que o produto é oferecido com qualidade ao mercado. O cliente reconhece o valor do produto e a transação ocorre de forma a beneficiar todas as partes: cliente, empresa e fornecedores.

Portanto, qualquer redução do preço só pode ser realizada após uma análise e redução dos custos do negócio. Sob risco de se sacrificar boa parte (senão todo) do lucro.

Esta análise também precisa identificar qual o impacto da redução de preço no Ciclo Financeiro da empresa.

Independente do impacto no valor total de vendas, esta iniciativa normalmente não altera o Prazo Médio de Recebimento. O que contribui para manter o Ciclo Financeiro!

Dica 6: Proteja sua operação de prazos malucos e negocie de forma justa com clientes e fornecedores

Com um objetivo de lucro definido e conhecendo os prazos necessários ao negócio, é importante orientar toda a equipe para assegurar os prazos planejados. Qualquer desalinhamento na condução dos processos internos pode prejudicar o Ciclo Financeiro.

Portanto é necessário utilizar controles que orientem a equipe e permitam que o produto ou serviço contratado sejam entregues no menor tempo possível. Este controle é o que garante o seu Prazo Médio de Estoque dentro de limites.

Assim como a operação da empresa precisa entregar em um prazo definido, é necessário negociar com seus fornecedores prazos que beneficiem seu negócio. Via de regra, quanto maior o prazo obtido junto aos fornecedores, melhor. No entanto, isto pode gerar um custo com juros.

Logo, é necessário negociar para que o prazo beneficie seu planejamento sem custos desnecessários.

Na outra ponta, por mais que ajude a conquistar novos clientes, a venda em parcelas a perder de vista nem sempre é um bom negócio. Toda venda parcelada é uma operação de crédito, em que sua empresa financia o cliente.

Portanto, querendo ou não, a operação incorpora um custo financeiro e alguém arca com ele.

Com isso, é necessário ser firme na negociação com o cliente. E ceder apenas até onde a venda ainda é benéfica para sua empresa.

Sobretudo, a elaboração de uma Política Comercial pode ser uma excelente iniciativa!

Para orientar a equipe e garantir a saúde financeira desde a venda.

Dica 7: Elabore um plano de vendas e envolva seu fornecedor

Qualquer mercado invariavelmente incorpora um grau de incertezas. Reduzi-las ajuda a manter os custos de um mercado sob controle e contribui para manter os ganhos planejados.

Uma medida eficaz no controle de tais incertezas é o planejamento de vendas!

Com ele, é possível identificar com antecedência todas as compras que sua empresa precisará fazer durante o período.

De posse dessas informações, torna-se possível conversar com seus fornecedores com tempo suficiente para negociar bons preços. Se possível, formalize a negociação em contrato, registrando os preços definidos e os prazos.

Decerto este tipo de instrumento, além de servir de planejamento para sua equipe de vendas e de suprimentos, contribui para controlar o Ciclo Financeiro.

A partir da definição do Prazo Médio de Pagamento, negociado previamente, sem desvantagem de qualquer tipo. Identifique seus principais fornecedores através do princípio de Pareto e faça uma negociação vantajosa com eles.

Dica 8: Comprar à vista é um bom negócio dentro de um contexto

É fato que as compras pagas à vista são mais vantajosas que aquelas compradas a prazo. Será que é sempre assim?

Do ponto de vista da lucratividade do seu negócio, a compra à vista viabiliza preços menores junto ao seu fornecedor, o que por sua vez reduz seus custos.

No entanto, uma compra à vista corresponde a um prazo 0 (zero) e quanto menor o Prazo Médio de Pagamento de Fornecedores, maior o Ciclo Financeiro.

Isso implica que compras à vista tendem a gerar um custo financeiro. E na medida em que você precisa de recursos para honrar os demais compromissos, além daquela compra.

Caso seus recursos sejam limitados, a compra à vista gera a necessidade de busca de recursos adicionais em outras fontes, com custo.

Desta forma, as compras à vista são vantajosas, desde que realizadas de forma planejada, com disponibilidade de recursos suficientes para pagar seu fornecedor.

E garantir o funcionamento de sua empresa com o pagamento dos demais compromissos, sem custos desnecessários de juros.

Dica 9: Pesquise no mercado por juros menores

A identificação do Ciclo Financeiro e o planejamento do Capital de Giro auxiliam na identificação do montante de recursos necessários ao dia a dia da sua empresa.

Caso você disponha dos recursos, é normal utiliza-los, mas vale uma ressalva: o retorno gerado pela empresa precisa ser maior que o retorno que você poderia obter em outras aplicações.

Do contrário, você incorre em um custo de oportunidade e ele não é pequeno.

Caso você não tenha os recursos, a busca em instituições financeiras ou parceiros acaba sendo a solução. Se este for o seu caso, pesquise, pesquise, pesquise!

Há diversas alternativas no mercado, cada uma com um patamar de juros distinto.

Portanto, na hora de avaliar a melhor alternativa, é preciso considerar os juros cobrados e os impostos atrelados a cada operação financeira.

Este custo normalmente é alto, mas, não havendo como evitá-lo com iniciativas que reduzam seu Ciclo Financeiro, é fundamental buscar sempre alternativas mais baratas, com juros menores.

Dica 10: Na impossibilidade de adotar estas medidas com antecedência, adote poucas medidas, mas que sejam eficazes e assertivas

Infelizmente a realidade de muitas empresas nos mostra o quanto é difícil planejar com precisão. E também como é difícil garantir uma execução do planejamento sem surpresas.

Em muitas empresas, decisões tomadas de forma isolada acabam gerando um Ciclo Financeiro acima do aceitável.

Para o negócio, o que se traduz em stress diário percebido principalmente quando:

- As contas com os fornecedores precisam renegociadas com frequência;

- A empresa se vê obrigada a vender de qualquer forma;

- O saldo do caixa sempre beira a ZERO ou entra e sai do vermelho com frequência;

- A empresa vive sem caixa para comprar matéria prima e, às vezes, até para pagar sua equipe;

- Não sobram recursos ao final do período e, não raro, o empresário precisa aportar mais recursos;

Situações como essa afetam muitas empresas no país e no mundo, mas, mesmo nestes casos, algo pode ser feito.

Ao contrário do que a intuição possa sugerir, não se deve reduzir os preços para aumentar as vendas.

É preciso analisar criticamente o processo comercial para que encontre e favoreça as “Boas Vendas”.

Pense na equipe. Se for o caso, para salvar pelo menos parte do grupo, é melhor reduzir o tamanho da empresa e focar nos produtos que viabilizem as “Boas Vendas”.

Pois estas favorecem o Ciclo Financeiro e reduzem a necessidade de capital de giro.

Seja transparente com seus fornecedores. Neste ponto, mais do que nunca, um planejamento que os envolva diretamente contribui para a negociação de melhores condições de pagamento.

E um Prazo Médio de Pagamento mais favorável, que reduza o Ciclo Financeiro.

Controle seu Fluxo de Caixa com disciplina. Situações como esta são gerenciadas com mais facilidade quando o controle do fluxo de caixa é atualizado diariamente.

As informações, quando controladas, permitem decisões mais assertivas e focadas!

Portanto, invés de perder tempo cobrando de clientes pequenos ou renegociando títulos menores, concentre seu tempo naqueles de maior valor!

Se for necessário e isto for possível, evite fazer retiradas ou manter contas pessoais pagas pela empresa.

Esta iniciativa reduzirá seu Ciclo Financeiro e com certeza contribuirá para que sua fonte de renda, seu principal ativo, sobreviva.

“Tá, mas e seu eu não fiz nenhum dessas coisas e tenho esses problemas? O que eu faço?” Uma coisa é certa: não existem atalhos.

Fazer a coisa certa é mais importante que fazer a coisa mais rápida. Isto depende de uma definição criteriosa de prioridades, de uma orientação correta da equipe e de uma estrutura de informações.

Que te permite gerenciar o negócio de forma assertiva, com informações bem controladas e ações bem direcionadas.

Você curtiu este post sobre ciclo financeiro? Lembrou-se de outras dicas que são importantes para controlar? Então deixe um comentário neste texto e compartilhe, com a gente e com os nossos demais leitores!

Enfim, caso queira falar com um especialista sobre o assunto, sugiro experimentar nossa solução!

Suas boas práticas podem ajudar mais pessoas 😉